Séc là 1 loại giấy tờ có giá do người ký phát lập, ra lệnh cho người ký phát trích một số tiền nhất định từ tài khoản thanh toán của mình để thanh toán cho người thụ hượng.

Vậy cụ thể Séc là gì? Có mấy loại? Và cách sử dụng ra sao? Mời các bạn theo dõi chi tiết bài viết sau cùng FintechAZ nhé!

Séc Là Gì?

Séc hay còn có tên gọi khác là chi phiếu, tên tiếng Anh là Cheque. Đây là một văn kiện mệnh lệnh vô điều kiện của chủ tài khoản (được lập trên mẫu in sẵn theo thể thức luật định), ra lệnh cho ngân hàng – tổ chức quản lý tài khoản trích từ tài khoản tiền gửi của mình để trả cho người có tên trong séc, hoặc trả cho người cầm séc một số tiền nhất định, bằng tiền mặt hoặc chuyển khoản.

Hiểu đơn giản hơn, Séc chính là một tờ mệnh lệnh trả tiền do chủ tài khoản phát hành yêu cầu ngân hàng đang sử dụng để trích từ tài khoản của mình. Tùy vào yêu cầu của chủ tài khoản mà Séc sẽ được trả cho người nắm giữ tờ Séc hoặc người được đề tên cụ thể.

Các chủ thể liên quan đến giao dịch với Séc:

- Bên ký séc phát (bên phát hành): Người ký tờ séc để ra lệnh cho ngân hàng.

- Bên thanh toán (ngân hàng): Ngân hàng có nghĩa vụ trả tiền theo lệnh của bên ký phát.

- Bên thụ hưởng: Bên nhận tiền từ ngân hàng.

Đặc Điểm Của Séc

Séc chính là phương tiện thanh toán đã có từ lâu đời, cách đây khoảng gần 90 năm, loại mệnh lệnh trả tiền này mang tầm ảnh hưởng quốc tế, có thể chuyển được từ nước này sang nước khác. Chính vì thế, các quy định về Cheque cần tuân thủ theo những công ước định sẵn.

Theo luật pháp quốc tế, tờ Séc sẽ mang những đặc điểm cụ thể như sau:

- Séc có tính chất thời hạn, tờ séc chỉ có giá trị tiền tệ hoặc thanh toán nếu thời hạn hiệu lực của nó chưa hết (séc thương mại). Thời hạn của séc được ghi trên tờ séc và phụ thuộc vào phạm vi không gian mà séc lưu hành và luật pháp các nước quy định.

- Séc có thể chuyển nhượng cho nhiều người liên tiếp bằng thủ tục ký hậu trong thời gian hiệu lực của séc.

- Séc là lệnh nên khi ngân hàng nhận được séc phải chấp hành lệnh này vô điều kiện trừ trường hợp tài khoản phát hành séc không có tiền hoặc tờ séc không đủ tính chất pháp lý.

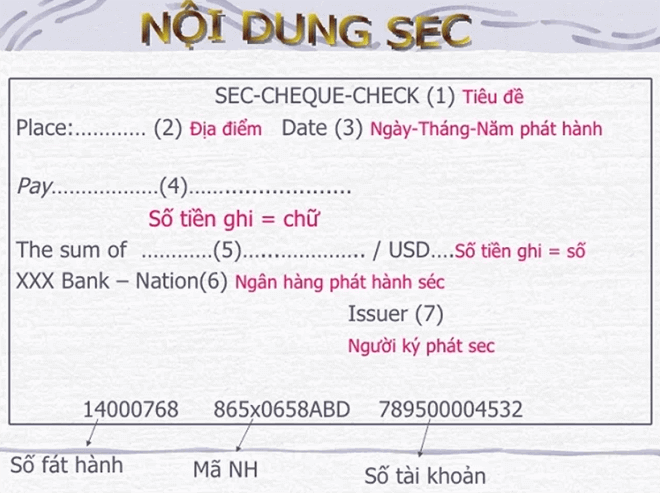

- Séc phải có đầy đủ các thông tin như: địa điểm và ngày tháng lập séc, tên địa chỉ của người yêu cầu trích tài khoản, tài khoản được trích trả, ngân hàng trả tiền, tên địa chỉ của người hưởng số tiền trên séc, chữ ký của người phát hành séc.

- Nếu séc là của tổ chức thì phải có chữ ký của chủ tài khoản, kế toán trưởng và dấu của tổ chức đó.

- Séc gồm 2 mặt: mặt trước in sẵn tiêu đề điền các thông tin bắt buộc của tờ séc, mặt sau ghi các thông tin về chuyển nhượng séc.

- Séc thường được in theo tập, gồm có phần cuống séc để người ký phát lưu các thông tin cần thiết và phần tách rời giao cho người thụ hưởng.

- Séc thường được ngân hàng in sẵn theo mẫu và có những dòng trống để người ký phát điền vào.

Có Nên Dùng Séc Không?

Ưu Điểm

- Thủ tục thanh toán Séc đơn giản, người trả tiền hoàn toàn chủ động trong thanh toán, không phải làm thủ tục bảo chi, kí quỹ.

- Người nhận tiền chủ động nộp Séc vào ngân hàng để thực hiện nhận thanh toán.

Nhược Điểm

Bên cạnh những ưu điểm thì Séc cũng có 1 số hạn chế như:

- Nếu người thanh toán không thực hiện thanh toán kịp thời khi tài khoản không đủ tiền có thể bị trả thêm một khoản phạt trả chậm

- Người thụ hưởng cũng khá bị động trong việc nhận tiền thanh toán từ ngân hàng do còn phải thực hiện một số thủ tục khác.

Các Loại Séc Được Sử Dụng Hiện Nay

Séc được xác định theo nhiều cách khác nhau, trong đó có 4 cách phổ biến để phân loại đó là xác định người thụ hưởng, các yêu cầu đảm bảo an toàn thanh toán, mức độ đảm bảo khả năng nhận được cho người thụ hưởng và theo hình thức thanh toán. Cụ thể như sau:

Xác Định Theo Người Thụ Hưởng

Trong trường hợp này, Séc được phân thành 3 loại.

- Vô danh: Người nào nắm giữ nó thì sẽ được thừa hưởng số tiền ghi trên Séc.

- Séc lệnh: Dùng trong trường hợp chuyển nhượng hoặc trên Séc ghi tên cá nhân, tổ chức. Người nhận có thể yêu cầu ngân hàng trả tiền hoặc chuyển nhượng theo lệnh.

- Séc đích danh: Ghi rõ tên, địa chỉ của người nhận trên tờ Séc.

Theo Các Đảm Bảo An Toàn

Mặt sau của tờ Séc thường để trắng hoặc ký hiệu đặc biệt nào đó. Các loại Séc để phân biệt có thể kể đến như:

- Séc trơn: Không có ký hiệu gì ở mặt sau, ngân hàng sẽ thanh toán cho người thụ hưởng bằng tiền mặt.

- Séc gạch chéo: Séc này có mặt sau là 2 đường thẳng song song nhau, người thụ hưởng sẽ nhận tiền qua hình thức chuyển khoản.

- Séc gạch chéo đặc biệt: Mặt sau giống với Séc gạch chéo nhưng sẽ ghi rõ thông tin ngân hàng thanh toán.

Theo Hình Thức Thanh Toán

Theo hình thức thanh toán, Séc được phân chia như sau:

- Séc tiền mặt: Dùng để rút tiền mặt tại ngân hàng.

- Séc chuyển khoản: Là tờ séc do chủ tài khoản ký phát và trực tiếp giao cho người thụ hưởng để thực hiện nghĩa vụ thanh toán của mình.

- Séc xác nhận (Séc bảo chi): Séc được ngân hàng bảo đảm khả năng thanh toán.

Theo Mức Độ Đảm Bảo

Theo mức độ đảm bảo, Séc được phân loại như sau:

- Séc ngân hàng (hay séc tiền mặt): Đây là séc do ngân hàng phát hành nên người thụ hưởng sẽ được đảm bảo thanh toán trừ trường hợp phát hiện ra tờ séc đã bị gian lận. Sở dĩ nó được gọi là séc tiền mặt vì có giá trị gần như tiền mặt do sẽ được thanh toán ngay.

- Séc bảo chi: Đây là một tờ séc được ngân hàng của người phát hành đảm bảo rằng tài khoản của người đó có đủ tiền để được trích ra khi thanh toán. Trong trường hợp này, ngân hàng thường ghi hoặc đóng dấu bảo chi lên tờ séc. Mục đích của việc xác nhận là nhằm đảm bảo khả năng chi trả của tờ séc và ngăn chặn tình trạng phát hành séc quá số dư trên tài khoản.

Công Dụng Của Séc

Hiện nay có 5 hình thức thanh toán không dùng tiền mặt:

- Hình thức thanh toán bằng séc.

- Hình thức thanh toán bằng uỷ nhiệm chi – Lệnh chi.

- Hình thức thanh toán uỷ nhiệm thu – Nhờ thu.

- Hình thức thanh toán thư tín dụng.

- Hình thức thanh toán thẻ ngân hàng

Séc là một trong 5 hình thức thanh toán không dùng tiền mặt, được sử dụng phổ biến hiện na. Séc được khách hàng ưa chuộng bởi tính năng có thể chuyển nhượng của séc, họ có thể dùng tờ séc đó trả tiền cho một người khác mà họ muốn.

Tuy nhiên, séc cũng có hạn chế là khi người trả tiền ký phát đến khi người thụ hưởng trình séc để thanh toán thì có thể tài khoản của người trả không đủ số dư để thanh toán (trừ trường hợp Séc bảo chi). Do đó, trên thực tế, séc bảo chi được sử dụng phổ biến hơn cả.

Khách hàng cũng cần lưu ý về thời gian séc có hiệu lực hay thời gian sử dụng séc. Thông thường trên mỗi tờ séc sẽ được in thời hạn ngay trên bề mặt của séc đó, nhưng đối với một số loại séc quốc tế thì các thông tin sẽ được in bằng tiếng anh nên người dùng cần phải biết đọc và hiểu được ý nghĩa của các thông tin đó.

Có Thể Rút Tiền Mặt Séc Ở Đâu?

Tại các nước việc thanh toán bằng Séc đã rất phổ biến, tuy thanh tại Việt Nam, số lượng thuộc Công ty cấp Cheque nước ngoài chưa phổ biến. Chính vì thế, việc quy đổi Séc sẽ phải thông qua sự liên kết của các ngân hàng trong nước.

Việc rút tiền Séc, khách hàng có thể thực hiện thông qua các ngân hàng cung cấp dịch vụ này. Một số ngân hàng phải kể đến như VietcomBank, VietinBank, EximBank, DongABank…

Khi sử dụng dịch vụ, khách hàng sẽ phải trả khoản phí dao động từ 1 triệu đến 2,5 triệu đồng. Thời gian xử lý và nhận tiền sẽ mất khoảng từ 1 đến 2 tháng, tùy quy định của mỗi ngân hàng.

Hướng Dẫn Rút Tiền Mặt Séc

Để có rút tiền mặt từ Séc (Cheque), các bạn có thể thực hiện theo hướng dẫn dưới đây:

- Bước 1: Khách hàng cầm tờ Séc kèm giấy tờ tùy thân như CMND/CCCD ra Hội sở Ngân hàng để trình bày mong muốn rút tiền từ Cheque.

- Bước 2: Nhân viên ngân hàng sẽ cấp một số giấy tờ, khách hàng cần điền đầy đủ các thông tin theo yêu cầu.

- Bước 3: Tùy vào số tiền trên tờ Cheque mà mức phí sẽ quy định khác nhau. Khách hàng có thể chi trả một số phí phát sinh khác.

- Bước 4: Thời gian chờ tiền tới tay người thụ hưởng sẽ mất từ 30 đến 45 ngày tùy vào ngân hàng. Ngân hàng sẽ liên hệ qua số điện thoại để đến nhận tiền mặt.

Tổng Kết

Trên đây là những thông tin giúp bạn giải đáp thắc mắc Séc là gì? Cũng như các kiến thức về các loại Séc đang phổ biến hiện nay.

Hy vọng qua chia sẻ trên các bạn sẽ hiểu rõ hơn về phương thức thanh toán không cần tiền mặt này. Chúc các bạn sử dụng Séc trong thanh toán được thuận lợi.

Tìm hiểu thêm:

Giấy báo có của ngân hàng là gì? Kiến thức quan trọng cần biết

Người thụ hưởng là gì? Có những quyền lợi nào?

Ngân hàng thương mại là gì? Khái niệm về ngân hàng thương mại

Ngân hàng trung gian là gì? Khái niệm và chức năng

Ngân hàng phát hành là gì? Những thông tin cần biết

Bài viết được biên tập bởi: FintechAZ.com