Nợ xấu là một trong những thứ có sức ảnh hưởng rất lớn đến việc thực hiện vay vốn tại ngân hàng hoặc các tổ chức tài chính. Vậy nợ xấu là gì? Cách kiểm tra nợ xấu rao? Mời bạn cùng FintechAZ tìm hiểu chi tiết trong bài viết dưới đây nhé!

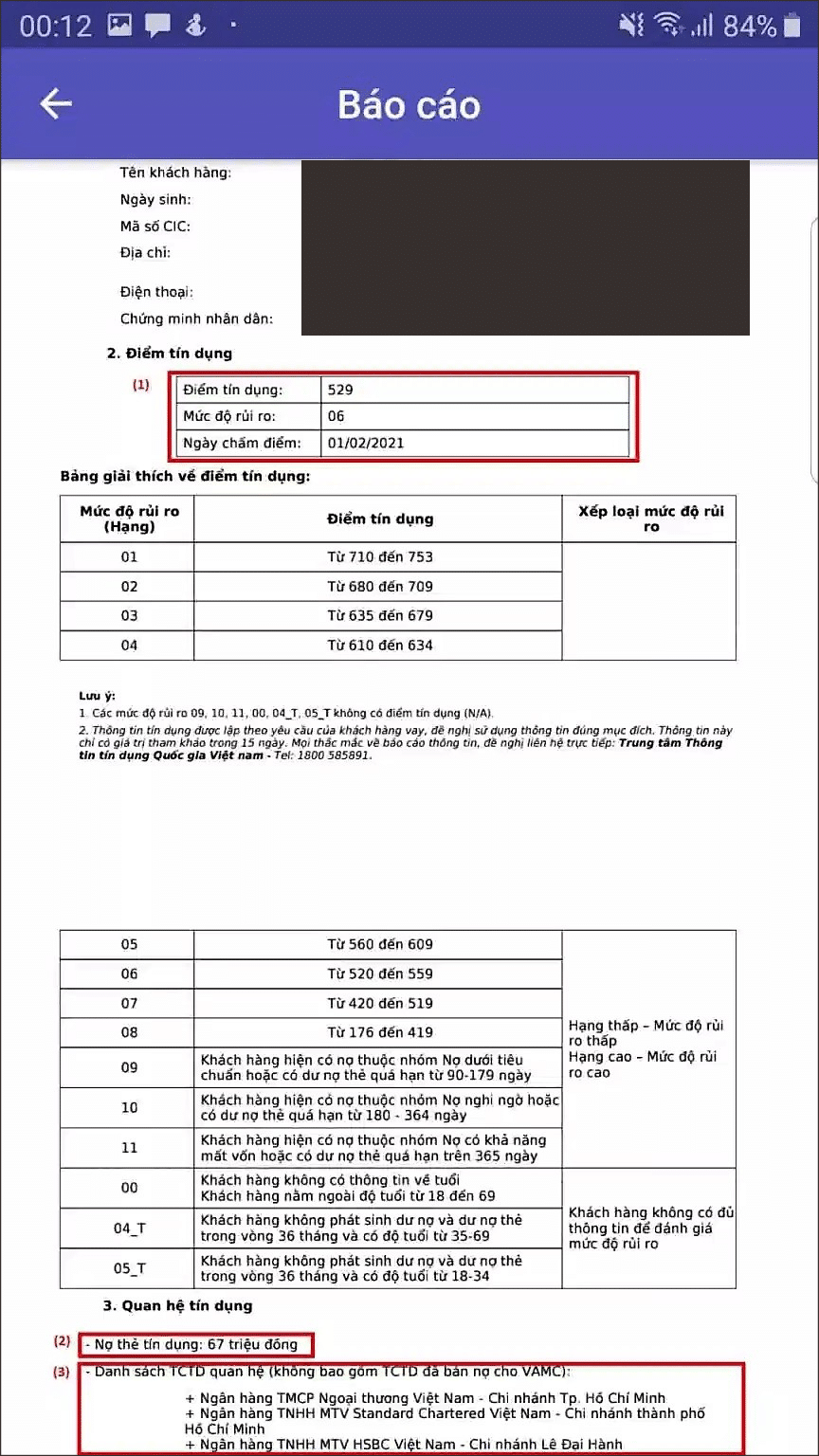

Ví dụ khoản vay minh họa:

|

Nợ Xấu Là Gì?

Nợ xấu hay còn có tên gọi khác là nợ khó đòi, nợ quá hạn, đây là thuật ngữ được sử dụng trong ngành ngân hàng với mục đích là dùng để chỉ các cá nhân, doanh nghiệp khi vay vốn tới hạn trả nợ theo cam kết trong hợp đồng tín dụng nhưng lại không có khả năng thanh toán đầy đủ nợ xấu bao gồm cả gốc lẫn lãi.

Hiểu 1 cách đơn giản hơn thì nợ xấu chính là khoản nợ mà người vay không thể trả nợ theo đúng thời hạn thanh toán (tối đa là 90 ngày) được đề ra trong hợp đồng tín dụng cho vay giữa người đó với ngân hàng.

Vì thế, nếu khách hàng đã bị liệt kê vào danh sách nợ xấu trên CIC (viết tắt của Trung tâm Thông tin Tín dụng Quốc gia Việt Nam) thì cá nhân đó sẽ gặp rất nhiều khó khăn trong những lần vay tiền tiếp theo từ ngân hàng hoặc một tổ chức tín dụng nào đó trên thị trường.

Phân Loại Các Nhóm Nợ Xấu

Phân loại nợ xấu là việc các tổ chức tín dụng căn cứ vào các tiêu chuẩn như định tính và định lượng để đánh giá mức độ rủi ro của các khoản vay, trên cơ sở đó phân loại các khoản nợ vào các nhóm nợ thích hợp.

Nợ nhóm 1: Nợ Đủ Tiêu Chuẩn

- Các khoản nợ trong hạn và tổ chức tín dụng đánh giá là có khả năng thu hồi đầy đủ cả gốc và lãi đúng hạn;

- Các khoản nợ quá hạn dưới 10 ngày và tổ chức tín dụng đánh giá là có khả năng thu hồi đầy đủ gốc và lãi bị quá hạn và thu hồi đầy đủ gốc và lãi đúng thời hạn còn lại.

Nợ nhóm 2: Nợ Cần Chú Ý

- Các khoản nợ quá hạn từ 10 ngày đến 90 ngày;

- Các khoản nợ điều chỉnh kỳ hạn trả nợ lần đầu (đối với khách hàng là doanh nghiệp, tổ chức thì tổ chức tín dụng phải có hồ sơ đánh giá khách hàng về khả năng trả nợ đầy đủ nợ gốc và lãi đúng kỳ hạn được điều chỉnh lần đầu).

Nợ nhóm 3: Nợ Dưới Tiêu Chuẩn

- Các khoản nợ quá hạn từ 91 ngày đến 180 ngày;

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu, trừ các khoản nợ điều chỉnh kỳ hạn trả nợ lần đầu phân loại vào nhóm 2 theo quy định tại Điểm b Khoản này;

- Các khoản nợ được miễn hoặc giảm lãi do khách hàng không đủ khả năng trả lãi đầy đủ theo hợp đồng tín dụng.

Nợ nhóm 4: Nợ Nghi Ngờ Mất Vốn

- Các khoản nợ quá hạn từ 181 ngày đến 360 ngày;

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn dưới 90 ngày theo thời hạn trả nợ được cơ cấu lại lần đầu;

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ hai

Nợ nhóm 5: Nợ Có Khả Năng Mất Vốn

- Các khoản nợ quá hạn trên 360 ngày;

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 90 ngày trở lên theo thời hạn trả nợ được cơ cấu lại lần đầu;

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ hai quá hạn theo thời hạn trả nợ được cơ cấu lại lần thứ hai;

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ ba trở lên, kể cả chưa bị quá hạn hoặc đã quá hạn;

- Các khoản nợ khoanh, nợ chờ xử lý.

Nguyên Nhân Dẫn Đến Nợ Xấu Cá Nhân

Trong quá trình vay nợ, người vay có thể có nhiều lý do khiến cho món nợ trở nên xấu và được ghi nhận trên Trung tâm tín dụng, từ đó làm ảnh hưởng đến khả năng vay vốn cho những lần kế tiếp. Cụ thể những nguyên nhân đó là:

Đối với cá nhân nợ xấu

- Khách hàng sử dụng thẻ tín dụng không kiểm soát trong khi chi tiếu, mua sắm dẫn tới mất khả năng thanh toán nên không trả nợ đúng hạn cho ngân hàng.

- Khi mua hàng trả góp tại các siêu thị nhưng không trả tiền đầy đủ và đúng hạn theo cam kết trong hợp đồng vay tiền.

- Sử dụng thẻ thấu chi của các ngân hàng theo lương, do chi tiêu quá mức nên đến kỳ thanh toán trong tài khoản lương không đủ tiền trả nợ nên phát sinh nợ quá hạn.

- Không chấp nhận cách tính lãi của khoản vay nên khách hàng cố tình không trả nợ dẫn tới khoản vay bị quá hạn, chuyển thành nợ xấu….

- Do sơ ý không biết hoặc quên, hoặc cố tình không chấp nhận các khoản nợ gốc, lãi vay, phí phạt do quá hạn ngày thanh toán, dẫn tới khoản phí phạt này chuyển thành các khoản nợ quá hạn.

Đối với doanh nghiệp nợ xấu

- Các doanh nghiệp không lường trước hết các trường hợp rủi ro, cũng như các khoản chi trả định kỳ hàng tháng, khi có sự cố xảy ra như thua lỗ, phá sản dẫn đến thiếu hụt ngân sách, không thanh toán cho Ngân hàng được

- Các doanh nghiệp đang phụ thuộc rất lớn vào vốn vay ngân hàng, hiệu quả sản xuất còn thấp. Vì vậy, khi có biến động từ bên trong và bên ngoài thì đều tác động trực tiếp đến hiệu quả hoạt động của các doanh nghiệp vay vốn, do đó gián tiếp và trực tiếp đều gây ra nợ xấu.

- Quy mô hoạt động của nhiều doanh nghiệp còn rất nhỏ và phụ thuộc vào thị trường thế giới. Tình hình thời tiết ở trong nước, cũng có giai đoạn nhiều khó khăn, gây ra tác động sản xuất không hiệu quả, dẫn đến khả năng không trả được nợ của các doanh nghiệp vay vốn.

Tác Hại Của Việc Bị Nợ Xấu

Khi đi vay vốn tại các tổ chức tín dụng hay ngân hàng thì họ sẽ gửi thông tin của các bạn cho CIC, CIC sẽ tổng hợp thông tin tín dụng, lập cơ sở dữ liệu để đánh giá và phản ánh về lịch sử tín dụng của người vay.

Và nếu người vay rơi vào bất kỳ trường hợp nào thuộc phân loại nợ xấu thì sẽ bị CIC sẽ ghi vào danh sách lịch sử tín dụng. Nếu bị ghi danh sách nợ xấu tín dụng thì sẽ dẫn tới nhiều tác hại. Tác hại của việc thuộc nhóm nợ là:

- Người bị nợ xấu sẽ bị cấm xuất cảnh sang nước ngoài, nếu đó là nợ vay tín chấp.

- Người nợ xấu cũng sẽ bị các nhân viên thu hồi nợ của Ngân hàng làm phiền liên tục, có thể bằng nhiều hình thức như: Gọi điện, nhắn tin,… cho đến khi họ đã thu hồi hết số tiền nợ hoặc cho đến khi người vay chịu hợp tác bán tài sản. Điều này ít nhiều ảnh hưởng đến cuộc sống của bạn.

- Nếu bạn vẫn cố tình làm hồ sơ vay vốn tại ngân hàng khi đang có nợ xấu thì bạn sẽ bị các Ngân hàng từ chối hồ sơ vay vốn của bạn.

- Và khi đã bị nợ xấu, có nghĩa là lịch sử tín dụng của bạn trên CIC sẽ rất xấu, sau này khi muốn vay vốn tại các Ngân hàng, thậm chí là vay tư nhân, vay tiền nóng bên ngoài,… thì rất khó để vay trở lại.

Trong trường hợp người vay vẫn kiên quyết thiếu nợ tiền không trả và không hợp tác với Ngân hàng, thì có khả năng bạn sẽ bị khởi kiện ra tòa. Khi đó, tùy theo mức độ nợ xấu là nhóm mấy, tùy theo khoản vay của bạn có tài sản hay không có tài sản mà bạn bị tòa tuyên án:

- Có thể bị đi tù từ vài tháng đến vài năm nếu đó là khoản vay tín chấp, thời gian phạt tù tùy theo số tiền mà bạn nợ ngân hàng là bao nhiêu.

- Nếu đó là khoản vay thế chấp có tài sản bảo đảm thì tài sản của bạn bị kê biên thi hành án, xử lý bán tài sản để thu hồi nợ. Nếu tài sản thế chấp đã bị kê biên xử lý nợ thì khi bán đấu giá, giá sẽ cực thấp, thậm chí giá bán để thu hồi nợ chỉ bằng đúng số tiền bạn thiếu nợ Ngân hàng, chủ yếu để Ngân hàng nhanh chóng thu hồi hết toàn bộ số tiền mà đã cho bạn vay.

Xem thêm: Nợ xấu có vay thế chấp ngân hàng được không?

Kiểm Tra Nợ Xấu Cá Nhân Như Thế Nào?

Để kiểm tra nợ xấu, khách hàng sẽ cần có tài khoản trên CIC. Việc tra cứu nợ xấu có thể được thực hiện trên website, ứng dụng điện thoại của CIC hoặc thông qua ngân hàng.

Kiểm Tra Qua Hệ Thống Chấm Điểm Tín Dụng CIC Trên Website

Để kiểm tra nợ xấu thông qua website của CIC thì khách hàng cần phải đăng ký tài khoản. Cụ thể các bước như sau:

Cách đăng ký tài khoản trên hệ thống CIC

Bước 1: Mở trình duyệt và truy cập vào website: www.cic.gov.vn. Chọn mục Đăng Ký nằm ở phía trên, bên phải màn hình rồi tiến hành đăng ký tài khoản.

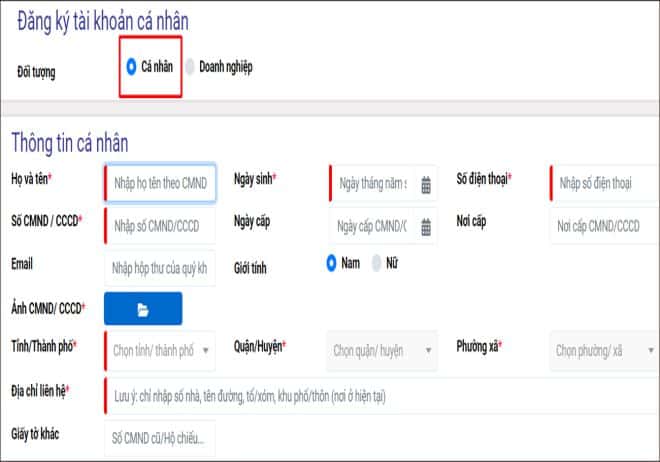

Bước 2: Chọn mục đăng ký tài khoản cá nhân, sau đó điền đầy đủ các thông tin nhân mà ngân hàng yêu cầu.

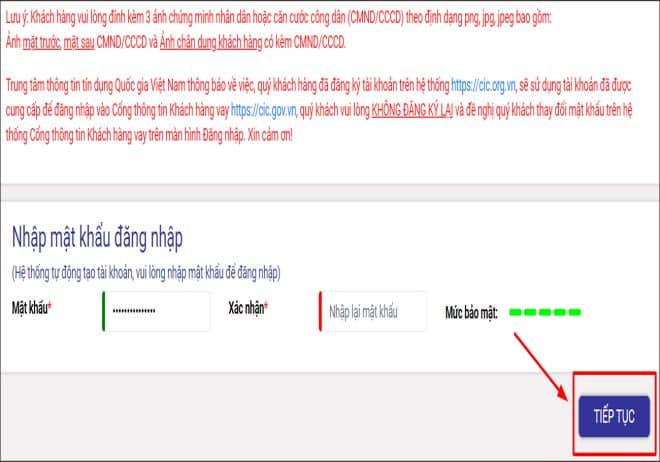

Bước 3: Kéo chuột xuống dưới mục nhập mật khẩu đăng nhập, bạn nhập mật khẩu > xác nhận lại mật khẩu > Kiểm tra xem mức độ bảo mật > nhấn chọn Tiếp tục.

Cách đăng nhập tài khoản và tra cứu trên hệ thống website CIC

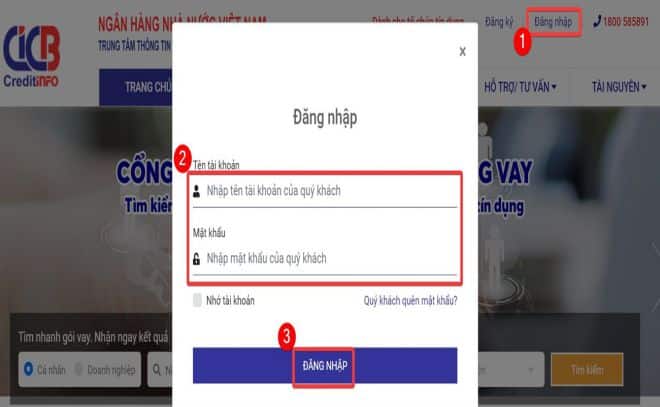

Bước 1: Sau khi đăng ký tài khoản thành công bạn nhấn vào Đăng nhập để đăng nhập vào tài khoản.

Bước 2: Nhận chọn mục đăng ký tài khoản cá nhân, sau đó điền đầy đủ các thông tin nhân mà ngân hàng yêu cầu.

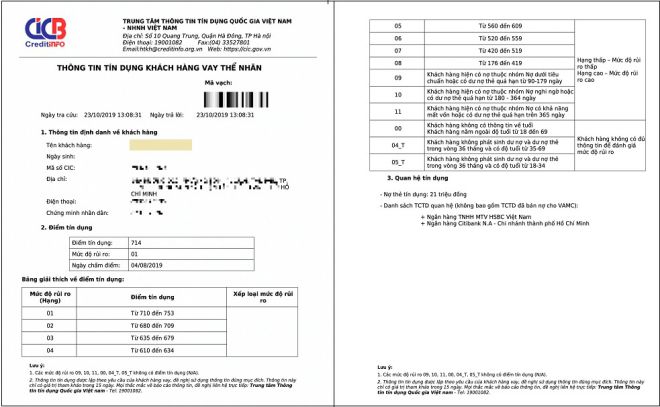

Bước 3: Báo cáo được gửi về theo như hình dưới đây:

Kiểm Tra Qua App Điện Thoại CIC

Ngoài việc tra cứu trực tiếp trên website CIC, bạn có thể tra cứu nợ qua ứng dụng CIC bằng cách tải ứng dụng này về điện thoại của bạn:

- Link tải cho iOS: https://apps.apple.com/vn/app/icic/id1467621816

- Link tải cho Android: https://play.google.com/store/apps/details?id=vn.cicb.customer&showAllReviews=true

Sau đó, bạn tiến hành truy cập vào ứng dụng CIC như sau:

Bước 1: Cho phép ứng dụng CIC truy cập vào thông tin trên điện thoại

Nếu bạn vừa mới tải ứng dụng CIC về máy thì sau khi cài đặt và mở ứng dụng, bạn cần cho phép CIC truy cập vào thông tin trên điện thoại bằng cách nhấn Tiếp. Trường hợp bạn đã cài đặt ứng dụng CIC rồi thì hãy bỏ qua bước này.

Bước 2: Bạn tiến hành Đăng nhập tài khoản của mình trên hệ thống CIC thông qua Số điện thoại và Mật khẩu. Nếu bạn chưa có tài khoản thì hãy nhấp vào nút Đăng ký và thực hiện theo yêu cầu của hệ thống.

Lưu ý: Trường hợp bạn mới đăng ký tài khoản trên CIC thì hãy chờ thêm vài ngày để CIC tiến hành kiểm tra và phê duyệt, sau đó bạn mới đăng nhập và thực hiện việc tra cứu.

Bước 3: Bạn vào mục Khai thác báo cáo. Tính năng này cho phép bạn:

Xem các báo cáo tín dụng thể nhân đã mua. Khi bấm vào xem một báo cáo bất kỳ, bạn sẽ thấy xếp hạng tín dụng bản thân cùng các thông tin khác liên quan đến khoản nợ.

Khai thác báo cáo mới (Bằng cách nhấn Khai thác BC rồi làm theo hướng dẫn để mua báo cáo).

Khi báo cáo tín dụng thể nhân của bạn đã sẵn sàng, bạn có thể xem được chi tiết các thông tin về khoản nợ cá nhân cùng xếp hạng tín dụng như hình dưới.

Tra Cứu Tại Hệ Thống Ngân Hàng

Để tra cứu nợ xấu tại ngân hàng các bạn nên thực hiện theo các bước như sau:

- Bước 1: Trình báo CMND/Căn cước đến PGD/chi nhánh ngân hàng bạn muốn vay vốn

- Bước 2: Ngân hàng tổng hợp thông tin khách hàng và sau đó tiến hành check CIC. Mỗi lần check CIC tại ngân hàng sẽ mất một khoản phí 100.000 VNĐ. Mỗi lần kiểm tra Chứng minh Nhân dân của bạn, phía ngân hàng sẽ mất một khoản chi phí cho Trung tâm Tín dụng Quốc gia Việt Nam khoảng 100.000 VNĐ.

Xem thêm: Vay tiền trả góp theo tháng chỉ cần CMND hỗ trợ nợ xấu

Nợ Xấu Bao Lâu Thì Được Xóa?

Tùy vào cấp độ nợ theo từng nhóm mà có thời gian xóa nợ xấu trên CIC khác nhau.

Đối Với Khoản Vay Dưới 10 Triệu

Với khoản vay này cá nhân cần thực hiện thanh toán ngay lập tức cho đơn vị cho vay vì theo Khoản 1, Điều 11 Thông tư số 03/2013/TT-NHNN ngày 28/2/2013 của Luật Ngân hàng Nhà nước Việt Nam, thì từ ngày 01/12/2014 Ngân hàng Nhà nước ngừng cung cấp lịch sử tín dụng các khoản vay có dư nợ quá hạn dưới 10 triệu đồng đã tất toán.

Do vậy với khoản vay dưới 10 triệu đồng đã tất toán, cá nhân sẽ không còn lo ngại về lịch sử nợ xấu tín dụng của mình nữa.

Đối Với Khoản Vay Trên 10 Triệu

Trong trường hợp này người vay cần phải thu xếp tài chính để thanh toán khoản vay bao gồm cả gốc lẫn lãi để tránh phát sinh lãi suất quá hạn.

Bởi vì khi nợ để càng lâu sẽ dần dịch chuyển lên các nhóm nợ cao hơn, thời gian tốt nhất để thanh toán là không nên quá 20 ngày. Nếu đã thanh toán khoản vay xong hãy chủ động thông báo với cán bộ tín dụng để tất toán khoản vay.

Nếu cần bạn cũng có thể yêu cầu ngân hàng làm văn bản xác nhận về việc đã hoàn trả nợ đã quá hạn và lý do khách quan phát sinh khoản nợ xấu này.

Mọi thông tin về tình hình tín dụng của các cá nhân đi vay sẽ được hệ thống CIC cập nhật định kỳ hàng tháng, vì thế sau 12 tháng trả hết nợ xấu, lịch sử tín dụng của cá nhân sẽ đủ điều kiện đáp ứng tiêu chí cho vay của ngân hàng.

Bên cạnh đó cũng có một số ngân hàng vẫn chấp nhận cá nhân có lịch sử nợ xấu với điều kiện nguyên nhân phát sinh nợ xấu là do lý do khách quan, tình hình tài chính vẫn ổn định.

Và đặc biệt nếu cá nhân rơi vào nợ xấu nhóm 3 đến nhóm 5 thì ngân hàng sẽ không cho vay dưới bất cứ hình thức nào.

Thời gian theo quy định về xóa nợ xấu là sau 5 năm, cá nhân phải đợi đến 05 năm thì tình trạng của bạn trong hệ thống mới trở lại bình thường và được xét duyệt vay vốn.

Cách Xoá Nợ Xấu Tại Ngân Hàng

Sau khi tra cứu nợ xấu, kiểm tra hệ thống CIC, bạn phát hiện ra rằng mình đang nằm trong danh sách nợ xấu, thì hãy nghiêm túc làm những điều dưới đây để tránh trường hợp bất lợi cho bản thân mình nhé.

Bước 1: Ngay lập tức bạn phải kiểm tra trong tài khoản nợ và tài khoản phạt của xem có có nợ không? Nếu có tiến hành thanh toán toàn bộ những khoản nợ chính.

- Với các khoản vay có giá trị dưới 10 triệu đồng: Sau khi bạn thanh toán xong khoản nợ xấu thì hệ thống CIC sẽ xóa thông tin lịch sử nợ xấu của bạn, tránh gây phiền phức cho bạn vào những lần vay mượn tiếp theo tại các ngân hàng hoặc công ty tín dụng.

- Với khoản vay có giá trị lớn hơn 10 triệu đồng: Sau khi bạn thanh toán xong khoản nợ xấu thì hệ thống CIC sẽ bắt đầu xóa thông tin các khoản nợ xấu của bạn sau 5 năm.

Bước 2: Đăng ký với nhân viên tín dụng về vấn đề vay tiêu dùng, khi có những thông tin vay, chi hoặc vấn đề nợ xấu bất lợi cho bản thân họ sẽ thông báo cho bạn và hướng dẫn cách khắc phục.

Bước 3: Thông tin tín dụng sẽ được cập nhật trong khoảng từ 1 – 3 tháng, tùy thuộc vào ngân hàng mà bạn vay tiêu, hãy thường xuyên kiểm tra nhé.

Để tránh bị tình trạng nợ xấu gây ảnh hưởng, bạn cần lưu ý những vấn đề sau:

- Không được chủ quan đứng ra vay nợ ngân hàng cho bạn bè hoặc là người thân, trường hợp bạn muốn giúp đỡ họ đứng ra bảo lãnh hoặc cho mượn CMND/CCCD thì hãy chú ý thời gian trả nợ và nhắc họ đóng tiền đúng thời hạn.

- Nếu bạn đang vay tiền trực tuyến thì phải thanh toán tiền đúng hạn, không được quá 10 ngày kể từ ngày xác nhận thanh toán đủ. Để tránh trường hợp thanh toán quá trễ ngân hàng sẽ đưa bạn vào diện nợ xấu, gây ảnh hưởng đến lịch sử vay nợ của bạn.

- Hãy giữ chữ tín, vay đúng ngày, trả đúng hạn, để tín dụng của bạn luôn nằm trong danh sách tốt, điều đó giúp bạn khi muốn vay nợ với hạn mức cao sẽ được xem xét.

1 Số Kinh Nghiệm Để Phòng Tránh Nợ Xấu Cá Nhân

Nợ quá hạn và nợ xấu thực sự gây ra rất nhiều ảnh hưởng tới người đăng ký vay, vì vậy để tránh rơi vào nhóm nợ quá hạn, các bạn có thể tham khảo một số lời khuyên sau:

Chủ Động Thanh Toán Khoản Vay Đúng Kỳ Hạn

Việc chủ động thanh toán khoản vay đúng hạn rất quan trọng. Nó không những giúp bạn không rơi vào nợ xấu mà còn giúp bạn hoạch định chi tiêu tài chính hợp lý khi đó bản thân bạn sẽ không bị áp lực về tài chính.

Có Kế Hoạch Vay Vốn Và Thanh Toán Rõ Ràng

Khi vay vốn cần có kế hoạch vay vốn rõ ràng, bạn cần xác định:

- Nhu cầu vay của bản thân bao nhiêu?

- Sử dụng vốn vay vào mục đích gì?

- Mua sắm những đồ dùng, thiết bị nào?…

Các bạn phải tính toán kỹ và đầy đủ, thống kê số tiền vốn vay chi tiết. Đặc biệt nên dự trữ một số tiền vay để có thể kịp thời xoay sở việc thanh toán khoản vay nếu có gặp tình huống phát sinh.

Sử Dụng Nguồn Vốn Vay Hiệu Quả Và Đúng Mục Đích

Khi đã vay vốn thành công, bạn hãy sử dụng đúng mục đích, kế hoạch để có thể mang về lợi nhuận cho bản thân/doanh nghiệp. Từ đó, giúp bản thân/doanh nghiệp có đủ khả năng kinh tế để trả nợ đúng hạn.

Đánh Giá Tình Hình Tài Chính Cá Nhân Trước Khi Vay

Trước khi đăng ký vay vốn, bạn nên tính toán kỹ lãi suất vay và nếu vay hàng tháng phải trả bao nhiêu tiền. Sau đó đánh giá về nhu cầu vay vốn và mức thu nhập của bản thân, từ đó để biết liệu bản thân có đủ khả năng để trả hàng tháng không. Nếu thấy khoản tiền phải trả hàng tháng vượt quá khả năng thì tốt nhất không nên vay hoặc giảm số tiền vay xuống.

Liên Hệ Ngân Hàng Xin Gia Hạn Nếu Chưa Kịp Thanh Toán

Nếu rơi vào trường hợp mất khả năng thanh toán nợ theo thời hạn như trong hợp đồng. Hãy liên hệ với ngân hàng, tổ chức tín dụng cho vay để có thể được tư vấn, tìm ra phương án tối ưu nhất.

Tuyệt đối không nên cắt đứt liên lạc với ngân hàng để trốn nợ. Vì như vậy khả năng cao ngân hàng có thể kiện ra tòa để giải quyết các khoản vay.

Tổng Kết

Như vậy đến đây các bạn đã hiểu nợ xấu là gì? Đây là khoản nợ chậm thanh toán cả gốc và lãi trên 90 ngày tính từ kỳ hạn thanh toán đã được quy định rõ ràng trong hợp đồng tín dụng.

Khi khách hàng nắm được các thông tin về nợ xấu sẽ cân đối được tài chính và chi tiêu, nợ xấu có thể xóa sau 5 năm kể từ khi tất toán hết dư nợ khoản vay.

Bài viết được biên tập bởi: FintechAZ.com